工资薪金支出是企业生产经营中的一项重要支出,今天,笔者与您分享的就是一个有关于工资薪金支出方面的稽查案例,希望能为您的工作提个醒儿~

2019年6月,A市税务机关风险管理部门在通过金三系统对辖区企业申报的数据进行比对分析时,发现甲公司2018年度企业所得税申报表填列的工资薪金计税基数与该公司2018年度代扣代缴的个人所得税工资薪金计税基数存在较大差异,遂将该问题作为风险疑点推送给税务稽查部门。税务稽查部门经立案检查,发现甲公司存在这样的问题:

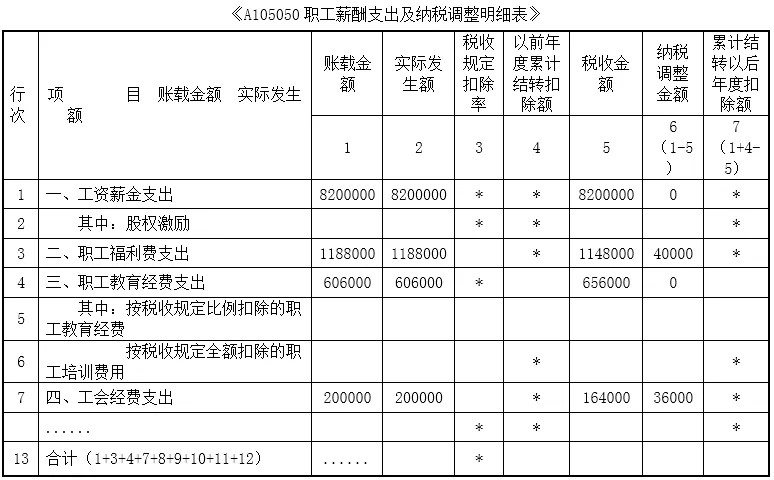

甲公司是一家工业制造企业,根据其自行申报的纳税申报表数据显示,2018年度该公司代扣代缴的个人所得税工资薪金计税基数为640万元,然而如下表所示:

甲公司2018年度企业所得税申报表中《A105050职工薪酬支出及纳税调整明细表》显示,甲公司当年工资薪金支出总额为820万元,两者差额高达180万元。那么,出现该差额的原因究竟是甲公司存在少代扣代缴个人所得税问题还是存在虚列人工成本费用在企业所得税税前扣除的问题呢?

检查人员要求企业提供了2018年度人员花名册及工资明细,经核查加总,甲公司当年工资性支出确实为640万元,即甲公司不存在少代扣代缴个人所得税问题。那么,为何企业所得税相关报表中填报的工资薪金支出为820万元呢?

针对该问题,财务人员提供了一份劳务用工合同并做了这样的解释:

2018年度因出现一些临时性用工需要,甲公司接受外部劳务派遣用工发生费用共计180万元。根据甲公司与劳务公司签订的合同约定,甲公司直接将180万元的用工费用支付给了劳务派遣公司。财务人员认为,上述劳务用工支出是因企业生产经营需要发生的,因此,将该笔支出计入了工资薪金支出项目核算,并以此作为职工福利费支出、职工教育经费支出与工会经费支出在企业所得税税前扣除的计税基数。那么,财务人员的理解正确吗?

根据《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)第三条规定:

企业接受外部劳务派遣用工所实际发生的费用,应分两种情况按规定在税前扣除:按照协议(合同)约定直接支付给劳务派遣公司的费用,应作为劳务费支出;直接支付给员工个人的费用,应作为工资薪金支出和职工福利费支出。其中属于工资薪金支出的费用,准予,作为计算其他各项相关费用扣除的依据。

在本案例中,甲公司与劳务公司签订的合同明确规定,甲公司直接将180万元的用工费用支付给了劳务派遣公司而并非直接支付给员工个人,因此,该笔支出应作为劳务费支出不应计入企业工资薪金总额的基数。甲公司将该笔支出计入企业工资薪金总额导致作为职工福利费支出、职工教育经费支出与工会经费支出在企业所得税税前扣除的计税基数人为增加。例如:

1.针对职工福利费支出税前扣除问题,企业原来的税务处理:

实际发生额为1188000元,自行计算的扣除限额8200000*14%=1148000元,

纳税调增金额:1188000-1148000=40000元;

正确的税务处理:

实际发生额为1188000元,计算的扣除限额6400000*14%=896000元,

纳税调增金额:1188000-896000=292000元;

2.针对职工教育经费支出税前扣除问题,企业原来的税务处理:

实际发生额为606000元,自行计算的扣除限额8200000*8%=656000元,

因为实际发生额小于扣除限额,所以纳税调增金额为0元;

正确的税务处理:

实际发生额为606000元,计算的扣除限额6400000*8%=512000元,

纳税调增金额:606000-512000=94000元;

3.针对工会经费支出税前扣除问题,企业原来的税务处理:

实际发生额为200000元,自行计算的扣除限额8200000*2%=164000元,

纳税调增金额:200000-164000=36000元

正确的税务处理:

实际发生额为200000元,计算的扣除限额6400000*2%=128000元,

纳税调增金额:200000-128000=72000元;

终,税务机关按照640万元工资薪金总额作为上述三项支出在企业所得税税前扣除的计税基数,对于甲公司将上述三项支出多列支扣除的部分依法予以补征税款并加收滞纳金的处理。

实务中,针对工资薪金支出在企业所得税税前扣除问题,我们财务人员还应注意哪些事项呢?

注意事项1.明晰企业所得税法中的工资薪金支出范围

根据《中华人民共和国企业所得税法实施条例》第三十四条规定:

企业发生的合理的工资、薪金支出,准予扣除。

前款所称工资、薪金,是指企业每一纳税年度支付给在本企业任职或者受雇的员工的所有现金形式或者非现金形式的劳动报酬,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资,以及与员工任职或者受雇有关的其他支出。

注意事项2.工资薪金支出的合理性要有据可循

根据《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)条规定:

《中华人民共和国企业所得税法实施条例》第三十四条所称的“合理工资薪金”,是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。税务机关在对工资薪金进行合理性确认时,可按以下原则掌握:

1.企业制订了较为规范的员工工资薪金制度;

2.企业所制订的工资薪金制度符合行业及地区水平;

3.企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的;

4.企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务;

5.有关工资薪金的安排,不以减少或逃避税款为目的。

注意事项3.企业实际发放的工资薪金总额不包含“三费”等项目

根据《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)第二条规定:

《中华人民共和国企业所得税法实施条例》第四十、四十一、四十二条所称的“工资薪金总额”,是指企业按照本通知条规定实际发放的工资薪金总和,不包括企业的职工福利费、职工教育经费、工会经费以及养老保险费、医疗保险费、失业保险费、工伤保险费、生育保险费等社会保险费和住房公积金。属于国有性质的企业,其工资薪金,不得超过政府有关部门给予的限定数额;超过部分,不得计入企业工资薪金总额,也不得在计算企业应纳税所得额时扣除。

注意事项4.符合规定的企业福利性补贴支出可以作为工资薪金列支扣除

根据《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)条规定:

列入企业员工工资薪金制度、固定与工资薪金一起发放的福利性补贴,符合《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)条规定的,可作为企业发生的工资薪金支出,按规定在税前扣除。

不能同时符合上述条件的福利性补贴,应作为国税函〔2009〕3号文件第三条规定的职工福利费,按规定计算限额税前扣除。

注意事项5.汇算清缴结束前支付汇缴年度工资薪金可税前扣除

根据《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)文件规定:

企业在年度汇算清缴结束前向员工实际支付的已预提汇缴年度工资薪金,准予在汇缴年度按规定扣除。

例如,甲公司在2018年12月计提本年度应发给员工的一次性年终奖50万元,因企业资金周转紧张,虽然该笔奖金在2019年3月才发放给员工,但也准予在2018年度企业所得税税前列支扣除。

注意事项6.实行股权激励计划等待期确认的工资薪金支出不能在税前扣除

根据《国家税务总局关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告》(国家税务总局公告2012年第18号)第二条规定:

对股权激励计划实行后立即可以行权的,上市公司可以根据实际行权时该股票的公允价格与激励对象实际行权支付价格的差额和数量,计算确定作为当年上市公司工资薪金支出,依照税法规定进行税前扣除。

对股权激励计划实行后,需待一定服务年限或者达到规定业绩条件方可行权的。上市公司等待期内会计上计算确认的相关成本费用,不得在对应年度计算缴纳企业所得税时扣除。在股权激励计划可行权后,上市公司方可根据该股票实际行权时的公允价格与当年激励对象实际行权支付价格的差额及数量,计算确定作为当年上市公司工资薪金支出,依照税法规定进行税前扣除。

来源:中国会计视野,转载请注明出处。